Raport de analiza la societatea SC LEMN-AT SRL

Societatea comerciala SC LEMN-AT

SRL a fost constituita la 20 decembrie 1991 avand ca obiect de activitate

productia de mobilier. La inceput, activitatea de productie se desfasura

intr-un spatiu inchiriat si se constituia din productia de

masute pentru holuri, mase pliante, scaune imbracate in stofa

si scaunele pentru bucatarie. Incepand cu 1995 societatea a

inchiriat 3500 m2 in zona industriala a comunei Brebu, unde a

inceput activitatea de investitii in hale de productie si in

utilaje noi.

In

prezent societate detine, cu titlu de concesiune pe 49 ani, o

suprafata de 35205 m2 , pe care sunt construiti 3764 m2

de hale de productie, 675 m2 depozite pentru produsele finite,

800 m2 depozite pentru materiile prime si 600 m2

pentru birouri.

Societatea

lucreaza numai cu utilaje noi si in special cu masini

automatizate asistate de calculator produse de Biesse Italia, leader in

domeniu.

Societatea

dispune de un numar de 245 de salariati cu contract individual de

munca pentru o perioada nelimitata. Media de varsta este de

28 ani.

Compania

detine propriile sale spatii de comercializare prin care

valorifica aproximativ 70% din productie. Restul de 30% este exportat

si vandut prin intermediul clientilor.

Personalul

este structurat dupa cum urmeaza:

|

Categorie

de personal

|

Numar

|

Procentaj

(%)

|

|

TOTAL

|

|

|

|

Directiune

|

|

|

|

TESA

|

|

|

|

-productie

|

|

|

|

-economic

|

|

|

|

-marketing

|

|

|

|

-comercial

|

|

|

|

-resurse umane

|

|

|

|

-administrativ

|

|

|

|

Muncitori

|

|

|

|

-direct productivi

|

|

|

|

-indirect productivi

|

|

|

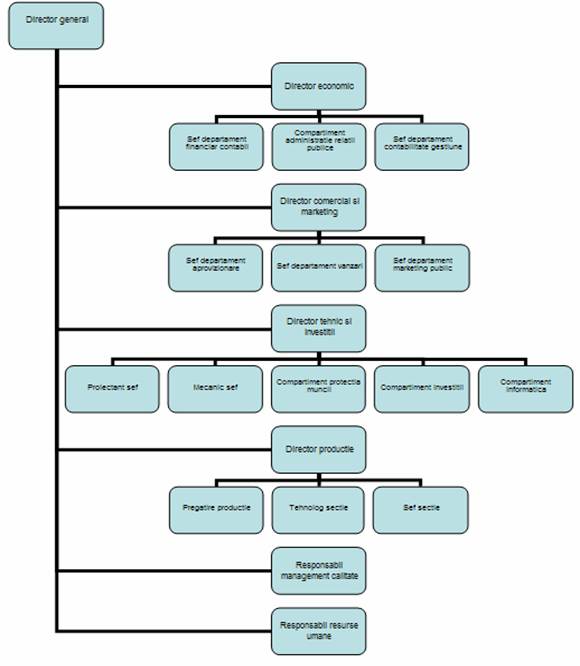

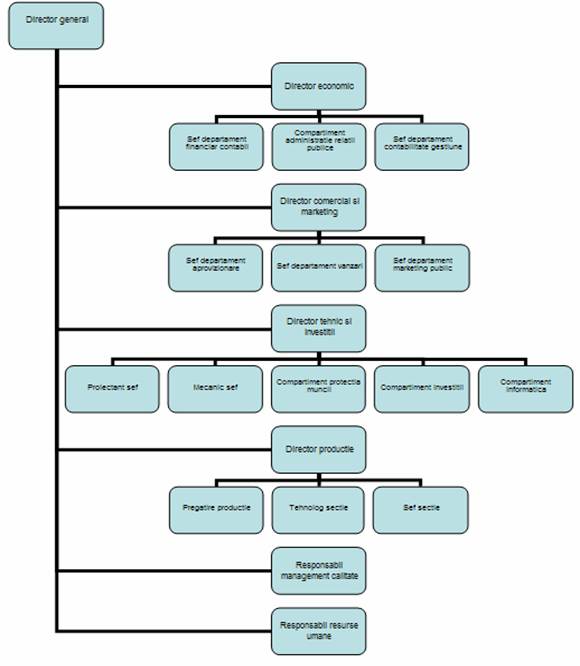

ORGANIGRAMA SOCIETATII

I.

Analiza pozitiei

financiare

Analiza structurii patrimoniale, rate de structura

activ, pasiv

Avand ca obiect de activitate

productia de mobilier, imobilizarile corporale si stocurile au o

pondere semnificativa in totalul activelor in comparatie cu celelalte

elemente de activ.

Pentru a analiza evolutia

structurii activelor, aceasta se coreleaza cu dinamica cifrei de afaceri

si cu evolutia indicatorilor de poductie si de rezultate.

Evolutia cifrei de afaceri

este prezentata mai jos:

Structura categoriilor de active pentru fiecare an

al perioadei de analiza este urmatoarea:

Dinamica evolutiei

structurii activelor in anii analzitati este urmatoarea:

Se

observa ca in perioada analizata atat activele imobilizate cat

si cele circulante au o evolutie asemanatoare cu cea a

cifrei de afaceri, trendul crescator al acestora ducand la concluzia ca

societatea a fost in deplina dezvoltare in perioada analizata.

Ponderea semnificativa a imobilizarilor corporale in structura

activului total este specifica domeniului de activitate, iar ponderea

creantelor denota o activitate intensiva in ceea ce

priveste activitatea de comercializare a produselor. Ponderea mai

redusa a stocurilor in comparatie cu cea a creantelor demonstreaza

capacitatea firmei de a controla eficient activitatea de productie, de

aprovizionare cu materii prime si de stocare, evitand astfel excesele de

produse brute si cheltuielile de stocare a produse finite. Concluzionand,

cresterea activelor totale este data in principal de cresterea

valorii activelor imobilizate, demonstrand interesul societatii

pentru investitii importante in utilaje si masini de ultima

generatie si in constructia de cladiri (hale de productie,

cladiri administrative etc).

Pentru

evidentierea concreta a raportului dintre evolutiile cifrei de

afaceri si ale categoriilor de active s-a realizat graficul comparativ al

indicilor dinamici:

Se observa ca anul 2005

a fost anul in care societatea a investit substantial in capacitatea de

productie obtinand astfel o cifra de afaceri cu 158,61% mai mare

decat in anul precedent. Anul 2006 este caracterizat prin achizitionarea

mai multor active imobilizate si implicit majorarea cifrei de afaceri cu

134,14%. De asemenea se observa ca evolutia activului total este

proportional cu evolutia cifrei de afaceri.

Pentru

analiza echilibrului economico-financiar al firmei s-au calculat ratele de

structura ale pasivelor pentru a aprecia evolutia in timp a si

importanta diferitelor surse de finantare utilizate de catre

firma. Acestea sunt prezentate in tablelul de mai jos:

|

ELEMENTE DE

STRUCTURA ALE ELEMENTELOR DE

|

ANUL

|

ANUL

|

ANUL

|

|

PASIV

|

|

|

|

|

STRUCTURA

DUPA CRITERIUL EXIGIBILITATII

|

|

|

|

|

1. Rata stabilitatii financiare

|

|

|

|

|

2. Rata datoriilor pe termen scurt

|

|

|

|

|

2.1. Rata datoriilor financiare

|

|

|

|

|

2.2. Rata datoriilor comerciale

|

|

|

|

|

2.3. Rata altor datorii nefinanciare

|

|

|

|

|

3. Rata structurii finantarii

|

|

|

|

|

STRUCTURA PE

FORME DE PROPRIETATE

|

|

|

|

|

1. Rata autonomiei financiare globale

|

|

|

|

|

2. Rata autonomiei financiare la termen

|

|

|

|

|

3. Rata de indatorare globala

|

|

|

|

|

4. Rata de indatorare la termen

|

|

|

|

|

ANALIZA

CAPITALULUI INVESTIT

|

|

|

|

|

Capital propriu

|

|

|

|

|

Imprumuturi pe termen lung

|

|

|

|

|

Capital imprumutat permanent

|

|

|

|

|

Datorii financiare curente

|

|

|

|

|

Capital imprumutat

|

|

|

|

|

Capital investit

|

|

|

|

|

ANALIZA PE

BAZA ELEMENTELOR DE PASIV

|

|

|

|

|

1. Stabilitatea capitalului investit

|

|

|

|

|

2. Exigibilitatea capitalului investit

|

|

|

|

|

3. Autonomia capitalului investit

|

|

|

|

|

4. Indatorarea globala a capitalului investit

|

|

|

|

|

ANALIZA PE

BAZA ELEMENTELOR DE ACTIV

|

|

|

|

|

1. Ponderea activelor imobilizate

|

|

|

|

|

2. Ponderea necesarului de fond de rulment

|

|

|

|

|

3. Ponderea disponibilitatilor si plasamentelor

|

|

|

|

Rata

stabilitatii financiare este in mod constant peste valoarea

minima a uzantelor de 50% , iar evolutia sa este

crescatoare pe toata perioada studiata. Aceasta rata

este extrem de utila deoarece permite aprecierea echilibrului financiar,

punand in evidenta importanta finantarii nevoilor

intreprinderii.

Rata

autonomiei financiare globale asigura autonomia deciziilor intreprinderii.

In cazul societatii studiate are valori peste limitele minime

acceptate de 30-40%, ceea ce demonstreza un echilibru financiar bun.

Rata

datoriilor pe termen lung creste pe parcursul celor 3 ani analizati

ceea ce confirma faptul ca societatea a contractat an de an

imprumuturi pe termen lung. Acest lucru nu trebuie interpretat negativ avand in

vedere dezvoltarea activitatii si imbunatatirea

capacitatii de productie care presupune achizitionarea de

utilaje si masini mai performante (cresterea activelor

imobilizate).

Rata

datoriilor pe termen scurt, desi in 2004 are o valoare mai mare decat

limita maxima a uzantelor, incepand cu 2005 dobandeste un trend

descrescator, ceea ce demonstreaza o evolutie pozitiva.

Analiza statica a echilibrului financiar

Analiza

lichiditatii

Lichiditatea poate fi

definita ca fiind capacitatea firmei de a-si onora obligatiile

de plata la scandenta pe seama activelor sale curente.

Conform paragrafului 16 din

Cadrul General de intocmire si prezentare a situatiilor financiare,

lichiditatea "se refera la disponibilitatile de numerar in

viitorul apropiat dupa luarea in calcul a obligatiilor financiare

aferente acestei perioade".

Pe baza datelor din

bilanturile societatii au fost extrase urmatoarele date de

fundamentare:

|

Date

de fundamentare

|

|

|

|

|

|

Active curente

|

Ac

|

|

|

|

|

Stocuri

|

S

|

|

|

|

|

Disponibilitati

|

D

|

|

|

|

|

Datorii curente

|

Dc

|

|

|

|

|

Rate

de lichiditate

|

|

|

|

|

Rata lichiditatii

curente

|

|

|

|

|

Rata lichiditatii

intermediare

|

|

|

|

Rata lichiditatii

curente indica posibilitatea componentelor patrimoniale curente de a se

transforma in scurt timp in lichiditati, astfel incat sa

satisfaca exigentele platilor exigibile. Pentru a fi

apreciata ca fiind satisfacatoare, ea trebuie sa sa

gaseasca in jurul valorii de 200. In cazul societatii

studiate lichiditatea curenta poate fi apreciata ca fiind buna

in 2005 si 2006. In 2004 valoarea mai scazuta a indicatorului

(115,43) demonstreza faptul ca intreprinderea nu ar fi fost

capabila sa isi plateasca datoriile curente.

Valorile lichiditatii

intermediare sunt consierate asemenea satisfacatoare. Aceasta

rata indica posibilitatea de acoperire imediata, cu activele

cele mai lichide, a obligatiilor pe termen scurt, adica situatia

in care socitatea s-ar afla daca ar fi obligata sa-si inceteze

activitatea imediat si sa-si plateasca datoriile cu

scadenta sub 1 an. Ea reprezinta un test mult mai dur al

lichiditatii firmei, de aceea mai este denumit si "testul acid

".

Nivelul ridicat al

lichiditatii denota un management bun in ceea ce priveste

investitiile si alocarea resurselor. Desi intreprinderea a

crescut agresiv in 2005 si in 2006, ea este capabila in orice moment

sa isi plateasca datoriile curente.

Analiza

sovabilitatii si a gradului de indatorare

Indatorarea reprezinta

masura in care fondurile folosite de o societate comerciala sunt

asigurate de catre creditori si nu de catre proprietari.

Solvabilitatea reprezinta

capacitatea unei companii de a-si onora obligatiile fata de

partenerii de afaceri din activele sale.

|

Simbol

|

|

|

|

|

Active totale

|

At

|

|

|

|

|

Capitaluri proprii

|

Kpr

|

|

|

|

|

Datorii totale

|

Dt

|

|

|

|

|

Datorii pe termen lung

|

Dtl

|

|

|

|

|

Rata solvabilitatii globale

|

Rsg

|

|

|

|

|

Rata indatorarii globale

|

Rig

|

|

|

|

|

Rata indatorarii la termen

|

Rit

|

|

|

|

Solvabilitatea exprima

aptitudine intreprinderii de a face fata angajamentelor sale,

adica capacitatea de a-si achita datoriile pe masura ce ajung la

scadenta.

Nivelul minim al acestei rate

este de 1,4.

In cazul societatii

studiate analiza solvabiltatii evidentiaza o situatie

favorabila, valorile inregistrate fiind cu mult peste limita minima. Acest

lucru demonstreaza capacitatea firmei de a-si sustine propriile

investitii fara a fi nevoie sa apeleze la credite bancare

si la credite furnizor foarte mari.

Pentru desfasurarea optima a

activitatii firmele apeleaza frecvent la imrumuturi pe termen

scurt sau lung. In vederea adorptarii politicii care sa asigure

independenta financiara este necesara urmarirea

evolutiei ratelor de indatorare (rata indatorarii globale si

rata indatorarii la termen).

Rata indatorarii globale

(Dt/Kpr) arata in ce masura fondurile de care dispune societatea

provin din credite. Astfel, cu cat valoarea acestui indicator este mai

mica, cu atat societatea este mai independenta de sursele

imprumutate.

In cazul societatii

noastre, calculul acestui indicator ne reflecta o capacitate de indatorare

foarte mica. Valorile indicatorului urmeaza un trend

descrescator desi in 2005

si 2006 se constata o dezvoltare a activitatii. Acest lucru

demonstreza sporirea gradului de independeta a

societatii fata de sursele imprumutate.

Rata indatorarii la termen

(Dtl/Kpr) arata ponderea imprumuturilor pe termen mediu si lung in

totalul fondurilor de care dispune societatea. Analiza acestei rate

semnifica aprofundarea studiului gradului de indatorare prin

urmarirea evolutiei datoriilor pe termen lung in totalul surselor de

finantare permanente.

In cazul societatii

studiate aceasta a crescut aproape insesizabil relevand o tendinta

usoara de scadere a autonomiei financiare determinata in

principal de cresterea datoriilor pe termen lung.

Analiza

corelatiei creante-obligatii

|

Indicator

|

|

|

|

|

Creante clienti

|

|

|

|

|

Datorii furnizori

|

|

|

|

|

Costul bunurilor vandute

|

|

|

|

|

Cifra de afaceri

|

|

|

|

|

Termen de incasare creante

|

|

|

|

|

Termen de plata datorii

|

|

|

|

Creantele sunt drepturi

banesti ale unei unitati patrimoniale realizabile la

termene diferite si care provin din: vanzarea de produse, marfuri,

prestarea de servicii catre terti, vanzarea unor utilitati.

Intr-o viziune financiara

asupra ciclului de exploatare al unei afaceri, faza de desfacere a produselor

este locul de geneza a creantelor unei intreprinderi.

Analiza creantelor

vizeaza evolutia lor in raport cu cifra de afaceri a intreprinderii,

dar mai ales analiza corelatiei creante-obligatii.

Analiza corelatiei

creante-obligatii este in masura sa indice analistului

financiar modul in care managementul financiar al unei intreprinderi

profita de negocierea unor termene de plata (conform uzantelor

comerciale) avantajoase in relatiile cu clientii sai, in

limitele dictate de respectarea clauzelor contractuale si in deplina

concordanta cu angajamentele sale de plata catre terti

(furnizori, banci, institutiile fiscale).

Analiza corelatiei

creante-obligatii presupunde determinarea indicatorilor:

durata de imobilizare (recuperare) a creantelor sau termen de

incasare creante

In

principu, durata de recuperare (imobilizare) a creantelor oscileaza

in functie de termenele de plata pe care intreprinderea le

acorda, conform uzantelor comerciale, clientilor ei.

Rata

exprima cate zile de vanzare sunt incluse in soldul contului

"Clienti" sau durata medie de recuperare a creantelor dupa

efectuarea unei vanzari pe crdit.

In

general insa durata de recuperare a creantelor unei intreprinderi

trebuie analizata in corelatie directa cu politica de creditare

stabilita de acea firma cu clientii ei si cu

conditiile generale in materie de conditii de creditare ale ramurii

din care face parte.

O

durata de recuperare mare atrage de la sine cheltuieli suplimentare pentru

recuperarea creantelor greu incasabile.

Daca

o durata de recuperare prea mare indica anumite probleme in aplicarea

politicii de creditare sau a politicii de recuperare, in antiteza, o

recuperare foarte rapida a creantelor poate indica o politica

rigida de gestionare a creditului.

Cat

priveste conditiile conditiile de creditare, acestea

variaza in legatura directa cu ramura in care

activeaza intreprinderea, ele fiind un obiectiv cheie in strategia de

vanzari a firmei.

Totusi

rezultatul si interpretarea acestei rate devin semnificative numai in

masura in care soldul creantelor aferent exercitiului financia

trecut este cu adevarat reprezentativ pentru situatia medie reala de

pe parcursul intregului exercitiu financiar analizat.

Creantele

se analizeaza si in functie de gradul lor de vechime (pana

in 90 zile, intre 90 zile si un an, peste un an).

durata de folosire a surselor atrase sau termen plata datorii

Cu

cat durata de imobilizare a creantelor este mai mica, iar durata de

utilizare a surselor atrase este mai mare, cu atat vom inregistra excedente mai

mari de disponibilitati banesti sau, dimpotriva,

deficite.

In

cazul companiei noastre, durata de incasare a creantelor a crescut de la

90 zile in 2004 la 140 zile in 2006.

Termenul

de plata a datoriilor catre furnizori a crescut pe masura

ce compania s-a dezvoltat si a inceput sa cumpere cantitati

mai mari de materie prima.

Analiza

fondului de rulment, necesarului de fond de rulment si a trezoreriei nete

Daca plecam de la

principiile de constituire a bilantului financiar, in functie de

lichiditatea si de exigibilitatea elementelor patrimoniale, fondul de

rulement poate fi determinat dupa urmatoarea relatie:

FR = Capital permanent - Active imobilizate

In acest context fondul de

rulment pune in evidenta excedentul de resurse permamente in raport

cu activele imobilizate nete, utilizat pentru finantarea activelor

circulante.

|

Fond de rulment

|

|

|

|

|

|

|

Necesar de fond de rulment

|

|

|

|

|

|

|

Trezoreria neta

|

|

|

|

|

|

In cazul societatii

analizate, fondul de rulment are un trend ascendent ceea ce inseamna

ca intreprinderea isi autofinanteaza investitiile, ca

urmare a desfasurarii unei activitati rentabile,

constituind surse suplementare de finantare a activitatii

curente.

Diferenta

intre nevoile si resursele activitatii ciclice ale

intreprinderii se numeste nevoie de fond de rulement. Aceasta nevoie

este inregistrata la nivelul activitatii de exploatare, fiind

explicata prin decalajele in timp intre cumparare si vanzare

(care genereaza stocuri), intre inregistrarea veniturilor si

incasarea lor (care genereza creante) si intre cheltuieli

si plata lor (care genereaza datorii).

Marimea

necesarului de fond de rulment depinde de :

natura sectorului de activitate si durata ciclului de exploatare;

nivelul de activitate;

structura exploatarii (ponderea consumurilor provenite de la

terti in cifra de afaceri);

durata de rotatie a activelor si a resurselor;

sezonalitatea activitatii;

reglementarile legale privind termenele de plata;

maniera de organizare si de asigurare a gestiunii intreprinderii.

Necesarul

de fond de rulment (NFR) reprezinta partea din activele circulante ce

trebuie finantate din surse stabile permanente. Desi in 2004 se

inregistreaza o valoarea negativa, nivelul indicatorului

cunoaste o tendinta de crestere la nivelul anilor 2005

si 2006 ca urmare a cresterii substantiale a

creantelor si a stocurilor

societatii.

Trezoreria

neta reprezinta diferenta intre activele de trezorerie si

pasivele de trezorerie. Echilibrul financiar este exprimat cu ajutorul

relatiei:

Trezorie neta = Fond de rulemnt net global - Necesar de fond de

rulment

Se

constata valori pozitive ale trezoriei nete de 974523, 4645350 si

3715200. Acest lucru duce la concluzia ca societate nu foloseste

credite pe termen scurt pentru finantarea activitatii curente,

avand astfel un nivel ridicat al automiei financiare.

Analiza

corelata intre dinamica fondului de rulment net global, nevoia de fond de

rulment si trezoreria neta releva faptul ca, in timp ce

fondul de rulment net global depinde de deciziile pe termen lung ale

intreprinderii vizand politica de investitii si de finantare,

nevoia d efond de rulment depinde de volumul activitatii, deci de

sezonalitatea activitatii.

II.

Analiza

fluxurilor de numerar

Analiza situatiei fluxurilor de trezorerie

Intrucat scopul

desfasurarii analizei este de a evidentia efectul combinat

al deciziilor investitionale, operationale si de finantare,

analiza in paralel a bilantului si a contului de profit si

pierdere al perioadei poate conduce la concluzii mult mai bine funadamentate

decat analiza separata a acestor situatii. Deciziile manageriale nu

produc efecte doar la nivelul profitului, ci sunt insotite si de modificari

ale majoritatii activelor si pasivelor companiei, in special in

cadrul elementelor componente ale capitalului de lucru, cum ar fi numerarul,

stocurile, creantele si datoriile curente. Situatia care

cuprinde atat modificarile rezultatelor operationale, cat si pe

cele ale elementelor bilantiere este situatia fluxurilor de numerar

ale firmei. Acesta ne ofera o imagine dinamica a efectelor ce se

resfrang asupra numerarului, ca urmare a deciziilor luate intr-o anumita

perioada de timp.

Situatia fluxurilor de

numerar este construita cu ajutorul comparatiilor intre bilantul

de deschidere si cel de inchidere al perioadei si prin utilizarea

unor elemente cheie ale contului de profit si pierdere, toate acestea

interpretate in termeni de utilizari, respectiv resurse de numerar:

numerarul generat de activitatile profitabile sau cel absorbit

de cele neprofitabile;

impactul modificarilor in necesarul de fond de rulment asupra numerarului;

alocarile in numerar destinate investitiilor in active

imobilizate sau rambursarii datoriilor;

cresterea resurselor de numerar, fie prin imprumuturi suplimentare,

fie prin reducerea unor investitii deja existente;

impactul emisiunii de noi actiuni sau al

rascumpararii acestora asupra numerarului;

impactul volumului dividendelor achitate actionarilor asupra numerarului;

impactul net al modificarilor numerarului asupra conturilor de

disponibilitati ale firmei.

Situatia fluxurilor de

numerar ofera astfel o imagine panoramica asupra impactului corelat

al miscarii numerarului asupra tuturor deciziilor manageriale ale

unei perioade.

Utilizatorul acstor situatii

privind numerarul poate sa interpreteze atat volumul, cat si

relatiile miscarilor numerarului, avand posibilitatea sa

estimeze capacitatea sustinerii unor investitii pe masura

rezultatelor operationale, nivelul si oportunitatea

modificarilor in politica de finantare si modificarile

disproportionale ale necesarului de fond de rulment.

Observarea tipologiei fluxurilor

de numerar poate sa ofere anumite raspunsuri privind eficacitatea

strategiilor manageriale, precum si asupra calitatii deciziilor

operationale. Gradul de detaliere al acestora poate varia semnificativ, in

functie de natura afacerii si a necesitatilor de detaliere

a diferitelor tipuri de fluxuri.

Situatia fluxurilor de

trezorerie se intocmeste prezentand utilizarile si resursele pe

cele trei tipuri de segmente decizionale bine cunoscute: investitii,

exploatare si finantare.

Un element specific al fluxurilor

de trezorerie este modul recunoastere al ajustarilor contabile. Din punct de

vedere al fluxurilor de numerar, ajustarile de forma amortizarilor

si provizioanelor reprezinta numai inregistrari contabile,

fara a avea efect asupra numerarului.

|

Indicator

|

|

|

|

|

Rezultat

net

|

|

|

|

|

Ajustarea

valorii imobilizarilor corporale

|

|

|

|

|

Variatia

creantelor

|

|

|

|

|

Variatia

stocurilor

|

|

|

|

|

Variatia

cheltuielilor constate in avans

|

|

|

|

|

Variatia

datoriilor de exploatare

|

|

|

|

|

Impozit

pe profit

|

|

|

|

|

Flux de trezorerie de exploatare

|

|

|

|

|

Cumparari de terenuri si constructii

|

|

|

|

|

Cumparari

de echipamente

|

|

|

|

|

Flux de trez de investiii

|

|

|

|

|

Dividende

platite

|

|

|

|

|

Disponibilitati

|

|

|

|

|

Trezorerie neta

|

|

|

|

Din analiza situatiei

fluxurilor de numerar se observa ca fluxul net de trezorerie din

activitatea de exploatare a evoluat pozitiv, fapt care se datoreaza

evolutiei urmatoarelor elemente:

diminuarea stocurilor

cresterea cifrei de afaceri

cresterea capacitatii de productie

cresterea punctelor de desfacere.

Fluxul net din activitatea de

investitii reprezinta investitia neta sau dezinvestirea

neta si ofera informatii cu privire la modul in care

intreprinderea isi asigura cresterea interna si

cresterea interna.

Se observa evolutia cu

semnul minus a fluxului de trezorerie din activitatea de investitii,

situatie care nu se apreciaza negativ, dimpotriva este un mesaj pozitiv pentru utilizatori. Societatea

nu a fost obligata sa vanda activele imobilizate ci

dimpotriva a continuat sa investeasca marind astfel

potentialul de a crea fluxuri viitoare de trezorerie.

Fluxurile de tzorerie din

activitatea de finantare au ca efect modificari in dimensiunea

si ponderea capitalurilor propriii si a celor imprumutate.

In cadrul societatii

studiate dinamica intrarilor de numerar reflecta capacitatea

societatii de a atrage noi surse de finantare pentru exploatare

si pentru investitii. .

Analiza ratelor financiare construite pe baza de cash-flow

Rata cash-flow opertional

R = cash-flow de

exploatare/datorii curente

2. Rata de acoperire a

dobanzii

R = (cash-flow exploatare +

dobanda platita + impozit pe profit)/dobanda platita

3.

Rata de acoperire a datoriilor curente

R = (cash-flow exploatare -

dividende platite)/datorii curente

4.

Rata de acoperire a datoriilor totale

R = cash-flow exploatare/datorii

totale

|

Rate

|

|

|

|

Rata

cash-flow operational

|

|

|

|

Rata de acoperire a dobanzii

|

|

|

|

Rata de

acoperire a datoriilor curente

|

|

|

|

Rata de

acoperire a datoriilor totale

|

|

|

Din calculul ratelor de mai sus

se observa o evolutie asemanatoare a acestora in sensul

ca au inregistrat o crestere in prima perioada si o scadere

in a doua.

In concluzie evolutia firmei

analizate este favorabila, aceasta dezvoltandu-se continuu si

mentinand valorile indicatorilor financiari in parametrii normali.

Rentabilitatea are un trend

crescator si este de asteptat ca in anii urmatori sa fie la

fel.

III.

Analiza

performantelor pe baza contului de profit si pierdere

Analiza factoriala a marjei brute aferente cifrei de

afaceri

Avem nevoie de informatiile

cuprinse in Nota 4 cu privire la analiza rezultatului din exploatare, indicele

pretului de consum si indicele mediu al costurilor de vanzare.

Marja bruta, calculata

dupa formula  , este dependenta de influenta a doi factori

directi: CA si rata marje brute.

, este dependenta de influenta a doi factori

directi: CA si rata marje brute.

Datele de intrare necesare sunt:

|

Indicator

|

|

|

|

|

Cifra de afaceri neta

|

|

|

|

|

Costul bunurilor vandute

|

|

|

|

|

Marja bruta

|

|

|

|

|

Indicele preturilor

|

|

|

|

|

Indicele costurilor

|

|

|

|

|

Cifra de afaceri recalculata

|

|

|

|

|

Costul vanzarilor recalculat

|

|

|

|

|

Rata marjei brute

|

|

|

|

Interpretarea

rezultatelor analizei efectuate:

|

Indicator

|

|

|

|

1. Variatia marjei brute

|

|

|

|

1.1. Influenta cifrei de afaceri

|

|

|

|

1.2. Influenta volumului productiei

|

|

|

|

1.3. Influenta pretului

|

|

|

|

2. Variatia ratei marjei brute

|

|

|

|

2.1. Influenta structurii

|

|

|

|

2.2. Influenta pretului

|

|

|

|

2.3. Influenta costului

|

|

|

Pe

bza rezultatelor obtinute observam in 2005 o crestere a marjei

brute cu 8,584,855 RON fata de 2004. Acesta crestere va

avea efecte pozitive asupra profitului din exploatare, curent si net

si va determina cresterea surselor proprii de finantare. In 2006

marja bruta creste fata de 2005 insa cu 77% mai

putin decat in anul anterior. Apreciem cresterea marjei brute ca

favorabila activitatii economice, dar intr-o masura

mai mica decat in perioada precedenta.

Majorarea

vanzarilor atat in 2005 cat si in 2006 a avut efecte favorabile

generand un profit suplimentar aferent vanzarilor de 2,844,301 RON in 2005

si de 4.588,856 in 2006.

Influenta modificarii volumului

productiei este favorabila, in ambele perioade, deci decizia de

crestere a volumului productiei a avut efecte pozitive.

Si

modificarea pretului a avut efecte favorabile cumulate cu efectele

cresterii volumului productiei, contribuind la realizarea profitului

aferent vanzarii. Efectele favorabile rezultate din cresterea

preturilor sunt in 2005 de 609,533 RON si de 1,100,356 RON in 2006,

datorita cresterii preturilor cu 8,6% in 2005 fata de 2004 si cu 6,5% in 2006

fata de 2005.

Acesti

indici sunt indicii medii pe total economie, iar daca ii comparam cu

indicii de crestere a preturilor de vanzare a produselor

societatii LEMN-AT putem stabili daca efectul ar fi fost mai

mare sau mai mic fata de indicii totali pe economie. Daca am fi

ajustat CA cu preturile societatii LEMN-AT iar indicii

preturilor ar fi inferiori indicelui pe economie, influenta CA ar fi

fost mai mica.

Modificarea

ratei marjei brute a avut efecte

favorabile in 2005 si efecte negative in 2006.

Influenta

cantitatii in 2005 este pozitiva iar in 2006 este negativa.

Cauza acestui fenomen este generata de faptul in 2006 ca a crescut

volumul productiei livrate la produsele care au costuri mai mari si

profituri mici sau a produselor care nu genereaza profit.

Modificarea

preturilor delivrare in sensul cresterii a avut efecte favorabile in

modificarea ratei marjei in 2005 si 2006.

Influenta

costurilor este favorabila de la un an la altul si a dus la

cresterea marjei brute cu 2,138,093 in 2005

si cu 3,441,726 in 2006. se recomanda mentinerea politicilor de

reducere a costurilor de productie si a celor de diminuare a

efectelor nefavorabile asupra rezultatelor intreprinderii.

Analiza factoriala a

profitului aferent cifrei de afaceri

Pentru analiza factoriala a profitului aferent cifrei

de afaceri vom calcula cheltuielile aferente cifrei de afaceri dupa

urmatoarea formula:

Cheltuieli aferente

cifrei de afaceri = Cheltuieli de exploatare - (Variatia stocurilor +

Productia imobilizata + Alte cheltuieli de exploatare)

|

Indicator

|

|

|

|

|

CA neta

|

|

|

|

|

Cheltuieli aferente CA

|

|

|

|

|

Profitul aferent CA

|

|

|

|

|

Ip

|

|

|

|

|

Ic

|

|

|

|

|

CA recalculata

|

|

|

|

|

Cheltuieli recalculate

|

|

|

|

|

Profitul la un 1 leu CA

|

|

|

|

Datorita valorii

informationale mai mare, vom folosi urmatorul model de analiza:

|

Indicator

|

|

|

|

Variatia

profitului

|

|

|

|

Influenta

modificarii CA

|

|

|

|

Influenta

modificarii volumului

|

|

|

|

Influenta

modificarii preturilor

|

|

|

|

Influenta modificarii profitului mediu la 1 leu CA

|

|

|

|

Influenta modificarii structurii productiei vandute

|

|

|

|

Influenta

modificarii preturilor de vanzare

|

|

|

|

Influenta

modificarii costurilor

|

|

|

In perioadeole analizate s-au

inregistrat cresteri cu 10,836,233 in 2005 fata de2004 si

cu 3,969,702 in 2006 fata de 2005. Aceasta situatie are o

influenta pozitiva asupra rezultatului brut total si a rezultatului net al

exercitiului, precum si a indicatorilor de eficienta construiti

pe baza acestora.

Din modificarea totala a

profitului 43,5% s-a datorat variatiei cifrei de afaceri si 56,5%

modificarii marjei medii de profit la 1 leu vinzari in 2005

fata de 2004, iar in 2006 fata de 2005 variatia cifrei

de afaceri a influentat cu 161,6 % modificarea profitului, in timp ce

modificarea marjei medii a profitului la 1 leu CA a influentat modificarea

profitului cu -61,6%.

Cifra de afaceri a crescut si a

condus la marirea masei profitului cu 4,713,959 in 2005 si cu

6,445,885 in 2006. Aprofundand influenta cifrei de afaceri, constatam

ca volumul vanzarilor a crescut si a determinat majorarea

profitului cu 3,703,758 lei, respectiv cu 4,900,235 lei in 2006. Preturile

de vanzare au crescut de asemenea si au contribuit la cresterea

profitului cu 1,010,201 in 2005 si cu 1,545,651 in 2006.

Marja medie la 1 leu vanzari a

condus la majorarea profitului cu 6,122,247 in 2005 si la scaderea

lui cu 2,476,183 in 2006.

Modificarea structurii cifrei de

afaceri a dus la cresterea profitului aferent cifrei de afaceri cu

5,900,314 in 2005, situatie care se explica prin cresterea

ponderii produselor la care in perioada luata ca baza de

comparatie s-au inregistrat rate ale rentabilitatii comerciale

mai mari decat rata medie a rentabilitatii comerciale pe total

intreprindere si scaderea ponderii sortimentelor la care in baza de comparatie s-au

inregistrat rate ale rentabilitatii comerciale mai mici. In 2006 se

inregistreaza o influenta negativa a structurii produselor

vandute, acest lucru fiind datorat cresterii ponderii sortimentelor cu o

rate ale rentabilitatii mai mari decat media bazei de

comparatie.

Preturile de vanzare au fost

mai mari decat cele din anul precedent la majoritatea produselor, efectul fiind

cresterea profitului cu 1,908,853 in 2005 si cu 2,126,418 in 2006.

Aceasta situatie poate fi determinata de efortul propriu al

firmei pentru imbunatatirea calitatii produselor

si de actiunea factorilor conjucturali externi intreprinderii, cum

sunt: raportul cerere-oferta, evolutia cursului de schimb al monedei

nationale, inflatia etc.

Costurile complete unitare au

exercitat o influenta pozitiva asupra profitului, determinand

cresterea acestuia cu 1,686,893 in 2005 si cu 1,799,277 in 2006.

Situatia a fost fost determinata de reducerea costurilor la

produselor care detin ponderea majoritara in totalul vanzarilor.

Influenta modificarii costurilor complete unitare se poate explica in

functie de elementele componente (cheltuieli materiale, salariale,

indirecte pe unitatea de produs) si de factorii specifici acestora

(consumuri specifice de resurse materiale, productivitatea fizica a

muncii, gradul de folosire a capacitatii de productie,

preturi de aprovizionare, tarife de salarizare etc.).

Analiza rezultatelor

dupa natura veniturilor si cheltuielilor

Tabloul soldurilor intermediare de gestiune

|

Indicatori

|

|

|

|

|

|

Venituri din vanzarea marfurilor

(ct. 707)

|

|

|

|

|

|

Cheltuieli privind marfurile (ct.

607)

|

|

|

|

|

|

Marja comerciala (rd.1 -2)

|

|

|

|

|

|

Productia vanduta (ct.

701-706+ct.708)

|

|

|

|

|

|

Variatia stocurilor (+/-)(ct.711)

|

|

|

|

|

|

Productia imobilizata (ct.

721+722)

|

|

|

|

|

|

Productia exercitiului (rd.4+5+6)

|

|

|

|

|

|

Consumuri intermediare, respectiv

cheltuieli provenite de la terti (gr.60, exclusiv ct. 607, gr. 61, gr.

62, exclusiv ct. 621)

|

|

|

|

|

|

Valoarea adaugata (rd.3+7-8)

|

|

|

|

|

|

Venituri

din subventii de exploatare aferente cifrei de afaceri nete (ct.7411)

|

|

|

|

|

|

Cheltuieli cu impozitele si taxele

(gr. 63)

|

|

|

|

|

|

Cheltuieli cu personalul (gr.64+ct.621)

|

|

|

|

|

|

Excedentul (deficitul) brut din exploatare (rd.9+10-11-12)

|

|

|

|

|

|

Alte venituri din exploatare si

venituri din provizioane

|

|

|

|

|

|

Alte cheltuieli din exploatare

|

|

|

|

|

|

Cheltuieli cu amortizarea si

provizioanele

|

|

|

|

|

|

Rezultatul din exploatare (rd.13+14-15-16)

|

|

|

|

|

|

Venituri financiare

|

|

|

|

|

|

Cheltuieli financiare

|

|

|

|

|

|

Rezultatul curent (rd.17+18-19)

|

|

|

|

|

|

Venituri extraordinare

|

|

|

|

|

|

Cheltuieli extraordinare

|

|

|

|

|

|

Rezultatul extraordinar (rd. 21-22)

|

|

|

|

|

|

Rezultatul brut al

exercitiului (rd. 20+23)

|

|

|

|

|

|

Impozitul pe profit

|

|

|

|

|

|

Rezultatul net al

exercitiului (rd. 24-25)

|

|

|

|

|

Soldurile intermediare de

gestiune care sunt calculate in plus fata de rezultatele ce apar in

Contul de profit si pierdere sunt:

marja comerciala (MC);

productia exercitiului (Qe);

valoarea adaugata (VA);

excedentul (deficitul) brut din exploatare (EBE).

Marja comerciala este un

indicator ce permite determinarea rezultatului obtinut din vanzarile

de marfuri. In cazul intreprinderilor de comert, este utila

aprofundarea analizei marjei comerciale din punct de vedere structural, pe

tipuri de marfuri sau pe zone de desfacere.

Productia exercitiului

reprezinta valoarea activitatii totale a unei intreprinderi

intr-un exercitiu financiar. Este un indicator eterogen, din punctul de

vedere al evaluarii elementelor din care este format. Astfel,

vanzarile de produse, prestarile de servicii etc., deci elemente care

intra in calculul cifrei de afaceri, sunt evaluate la pret de

vanzare, exclusiv TVA, in timp ce productia stocata si

imobilizata sunt exprimate in costuri de productie.

Este un indicator util in

managementul productiei si desfacerii, deoarece corelatiile

dintre indicatorii valorici ai productiei si comercializarii

ghideaza factorii de decizie in luarea masurilor privind aceste

stadii ale ciclului de exploatare.

Valoarea adaugata

masoara rezultatul creat numai de catre intreprindere si

care are ca destinatie remunerarea factorului uman, statului, creditorilor

financiar si actionarilor.

In industrie, o valoare

adaugata ridicata poate insemna utilizarea unei tehnologii

avansate, a unor salariati calificati sau o puternica integrare

pe verticala (grupuri de societati). In schimb, valoarea adaugata

obtinuta din prestari de servicii este extrem de ridicata,

deoarece dependenta fata de terti pentru obtinerea

veniturilor este limitata in acest sector.

In cazul utilizarii de

mijloace fixe detinute printr-un contract de leasing operational (de

exploatare) se pune problema retratarii valorii adaugate, deoarece

cheltuielile cu chiria aferente leasingului de exploatare diminueaza

cuantumul valorii adaugate. Aceasta retratare majoreaza valoarea

adaugata, prin eliminarea cheltuielilor cu chiria.

Excedentul (deficitul) brut din

exploatare este un rezultat obtinut dupa remunerarea personalului

si a statului.

Echivalentul anglo-saxon al EBE

este EBITDA (earnings before interest, depreciation and amortization).

EBE este un sold intermediar de

gestiune important pentru investitorii de capital, reprezentand fluxul

potential de disponibilitati degajat de ciclul de exploatare.

EBE = Venituri monetare din

exploatare - Cheltuieli monetare din exploatare

Marimea acestui SIG este

independenta de sistemul de amortizare practicat, de politica privind

constituirea de provizioane, financiara si fiscala.

EBE influenteaza in mod

direct potentialul firmei de a-si sustine activitatea din surse

proprii, respectiv capacitatea de autofinantare a firmei.

O diferenta mare intre

valoarea adaugata si excedentul brut din exploatare poate

arata o pondere semnificativa a personalului in totalul factorilor de

productie antrenati in obtinerea rezultatelor.

EBE este un rezultat puternic

influentat de factorul uman in intreprinderile cu activitate de

prestari servicii.

Marja comerciala a crescut

in 2005 fata de 2004, dar in special in 2006 fata de 2005

avaand in vedere dorinta societatii de a-si valorifica mai

bine propriile spatii de comercializare.

Productia exercitiului

a inregistrat o crestere sustinuta in perioada analizata,

cu 63,52% in primul an, respectiv cu 28,42% in cel de-al doilea. Astfel, atat

cererea cat si capacitatea fabricii au permis cresterea

productiei.

Valoarea adaugata a

evoluat crescator in cei doi ani de studii. Cresterea substantiala

se datoreaza evolutiei favorabile a rezultatului exploatarii,

cresterii chetuielilor cu amortizarea si a celor cu personalul.

Excedentul brut de exploatare a

inregistrat de asemena cresteri semnificative in intervalul de timp

analizat. Acestea s-au datorat in primul rand cresterii semnificative a

rezultatului si a cresterii

amortizarii.

Analiza ratelor construite pe baza E.B.E.

Importanta acestui SIG

determina necesitatea aprofundarii analizei EBE cu ajutorul ratelor de structura

(repartitie) , cum ar fi:

a) Ponderea amortizarii

b) Ponderea provizioanelor

c) Ponderea cheltuielilor financiare

cu dobanzile

d) Ponderea dividendelor

|

Rata

amortizarii

|

Ra

|

|

|

|

|

Ponderea

cheltuielilor cu dobanzile

|

Rcf

|

|

|

|

|

Ponderea

impozitului pe profit

|

Ri

|

|

|

|

|

Ponderea

dividendelor

|

Rd

|

|

|

|

Analiza ratei rentabilitatii economice (ROA)

Una dintre cele mai importante

rate de rentabilitate, rata rentabilitatii economice, pune in

evidenta performantele utilizarii activului total al unei

intreprinderi, respectiv a capitalului investit pentru obtinerea acestor

performante.

Rata rentabilitatii

economice combina efectul vitezei de rotatie a activului total,

exprimata ca numar de rotatii  , cu efectul ratei rentabilitatii comerciale

, cu efectul ratei rentabilitatii comerciale  :

:

|

|

|

|

|

Re Re

|

|

g

(structura vanzarilor)

|

|

|

p

(pretul unitar de vanzare)

|

|

|

c

(costurile complete unitare)

|

Cele doua rate componente

actioneaza diferit asupra ratei rentabilitatii economice,

in functie de natura activitatii intreprinderii si de

strategia urmata. Astfel, in industrie, firmele realizeaza rate de

rentabilitate economica ridicate pe seama unor cote de profit mai mari

si nu printr-o rotatie mai rapida a activelor. Intreprinderile

din sfera comertului opereaza cu marje de profit mai reduse, dar

beneficiaza de o rotatie mai accelerata a activelor.

O strategie de mentinere a

pozitiei concurentiale pe piata determina uneori un

rabat de la marje ridicate de profit, iar alteori, utilizarea unor tehnologii

avansate, fapt care conduce la o incetinire a rotatiei activelor.

Rata rentabilitatii

economice se analizeaza factorial, la nivelul factorilor directi

astfel:

Influenta vitezei de rotatie a activului total:

Δ

Influenta ratei rentabilitatii comerciale:

Δ

|

Indicator

|

|

|

|

|

CA

|

|

|

|

|

Pr brut

|

|

|

|

|

ROA

|

|

|

|

|

Viteza de rotatie a activului total

|

|

|

|

|

Rentabilitatea comerciala

|

|

|

|

|

Influenta vitezei de rotatie

|

|

|

|

|

Influenta rentabilitatii comerciale

|

|

|

|

Rata rentabilitatii comerciale

a avut evolutii deosebite, astfel ca: daca in 2004 100 lei activ

total generau 41.16 lei, in 2005 aceeasi suma genera 51.24 lei. In

2006 se inregistreaza o scadere a valorii generate, dar aceasta nu

trebuie interpretata intr-o maniera negativa. Aceasta

evolutie se datoreaza diferentelor de ritm de evolutie.

Analiza ratei rentabilitatii financiare (ROE)

Rata rentabilitatii

financiare (ROE = return on equity) reprezinta unul dintre indicatorii

majori urmariti de investitori si de management. Cu ajutorul

acestei rate, investitorii pot aprecia in ce masura investitia

lor este rentabila sau nu. In cazul in care rata rentabilitatii

financiare este mai mare decat costul capitalului propriu, atunci, prin activitatea

desfasurata, firma creeaza o valoare suplimentara

pentru actionari.

Rata rentabilitatii

financiare se determina astfel:

Analiza acestei rate se poate

face pe baza sistemului DU PONT, si anume:

Vt / At = viteza de rotatie

a activelor totale

At / Kp = factorul de

multiplicare a capitalului propriu mediu sau bratul parghiei financiare.

Pn / Vt = profitul net la 1 leu

venituri.

Managerii au posibilitatea

sa actioneze asupra ratei rentabilitatii financiare prin

urmarirea si influentarea:

vanzarilor generate de

utilizarea activelor;

modului de finantare a

activelor din capitalul propriu si datorii;

rentabilitatii nete a

veniturilor.

Atunci cand analizam viteza

de rotatie a activelor, trebuie sa tinem cont si de

sectorul in care isi desfasoara activitatea societatea. Cu

cat acest indicator are o valoare mai mare, cu atat eficienta

utilizarii activelor totale este mai buna.

Aparent, cu cat factorul de

multiplicare a capitalului propriu este mai mare, cu atat rata

rentabilitatii financiare este mai ridicata, dar trebuie sa

tinem cont, totodata, ca acest indicator arata si

gradul de indatorare. Si este cunoscut ca orice societate cu grad de

indatorare mare este riscanta. Stabilirea unei valori optime a factorului

de multiplicare reprezinta de fapt o "lupta" (un arbitraj)

permanenta intre profiturile si costurile pe care le implica

datoriile financiare.

Totodata, trebuie subliniat ca acest indicator este

influentat si de sectorul unde isi desfasoara

societatea activitatea si de activele pe care le detine aceasta. In

general, societatile care au un flux de numerar din activitatea de

exploatare constant si cu un grad mare de previzionare pot opera cu un

factor de multiplicare a capitalului propriu mai mare decat societatile

care isi desfasoara activitatea intr-un sector cu un grad

de risc mai mare. Putem spune ca si bancile comerciale care

dispun de un portofoliu de active diversificat pot opera cu un factor de

multiplicare a capitalului propriu mai mare. O data cu analiza acestui

indicator, trebui urmariti si alti indicatori cum ar fi:

rata lichiditatii curente, rata lichiditatii imediate, rata

de acoperire a dobanzilor.

Profitul net la un leu venituri

arata capacitatea firmei de a practica o politica de preturi

eficienta si, totodata, abilitatea firmei de a controla

costurile.

Acest indicator trebuie si

el interpretat in functie de sectorul de activitate, de natura produselor

comercializate si de strategia aplicata de firma.

S-a constatat ca

societatile care au un profit net la un leu vanzari mare au o

rata a rentabilitatii economice (Pnet/At) mica si

invers. Acest fapt se datoreaza faptului ca societatile

care practica un adaos comercial mare pot avea un profit mare la un leu

vanzari. Pentru ca practicarea unui adaos comercial mare

necesita si active numeroase si aceste societati tind

sa aiba o viteza de rotatie a activelor scazuta.

Rata rentabilitatii

financiare este un indicator important care trebuie interpretat cu anumite

limite care sunt impuse de: perioada de analiza, riscurile pe care si

le asuma societatea, valoarea contabila a capitalului propriu.

|

Indicator

|

|

|

|

|

Profit net

|

|

|

|

|

Kpr

|

|

|

|

|

ROE

|

|

|

|

|

Viteza de rotatie a activelor totale

|

|

|

|

|

Factorul de multiplicare a Kpr

|

|

|

|

|

Profitul net la 1 leu venituri

|

|

|

|

|

Influenta vitezei de rotatie a

activelor totale

|

|

|

|

|

Influenta factorului de multiplicare

a Kpr

|

|

|

|

|

Influenta profitului net la 1 leu

venituri totale

|

|

|

|

Rata rentabiltatii

financiare a inregistrat o crestere in 2005 datorita cresterii

rezultatului net al exercitiului. In 2006 se inregistreza o

scadere datorita cresterii semnificative a capitalurilor

proprii.

Analiza structurii financiare corelata cu raportul

dintre ROE si ROA

Impactul politicii financiare

asupra performantelor intreprinderii, nevoia estimarii riscului

determinat de utilizarea capitalurilor imprumutate in desfasurarea

activitatii intreprinderii au facut sa apara teoria

levierului financiar. In principiu, levierul financiar prezinta efectul

indatorarii asupra ratei de rentabilitate a capitalurilor proprii.

Diferenta intre

rentabilitatea economica si rata dobanzii este cunoscuta sub

numele de efect de levier, iar raportul dintre capitalurile imprumutate si

capitalurile proprii poarta denumirea de levier financiar.

Astfel, rentabilitatea

financiara poate fi scrisa astfel:

|

Indicator

|

|

|

|

|

Rata dobanzii

|

|

|

|

|

Efectul de levier

|

|

|

|

In cazul societatii

analizate efectul de levier are nivel scazut, ceea ce inseamna

ca gradul de risc este diminuat in perioadele de recesiune ale economiei,

dar totusi un profit mic in perioadele de crestere.

Rata dobanzii are o valoare

inferioara fata de rentabilitatea economica, aceasta

situatie fiind benefica pentru intreprindere, utilizarea creditelor

de finantare a activitatii intreprinderii avand ca efect

cresterea ratei de rentabilitate a capitalurilor proprii. In aceste

conditii, cu cat este mai mare gradul de indatorare, cu atat este mai mare

rata rentabilitatii financiare.

ANEXE

Bilant contabil

|

Nr. rd.

|

Anul 2004

|

Anul 2005

|

Anul 2006

|

|

A.

ACTIVE IMOBILIZATE

|

|

|

|

|

|

I.

IMOBILIZARI NECORPORALE

|

|

|

|

|

|

1. Ch. de constituire (ct.201-2801)

|

|

|

|

|

|

2. Ch. de dezvoltare

(ct.203-2803-2903)

|

|

|

|

|

|

3. Concesiuni ,brevete si alte

imobilizari necorporale.

|

|

|

|

|

|

4. Fondul comercial (ct.2071-2807-2907-2075)

|

|

|

|

|

|

5. Avansuri si

imobilizari necorporale in curs

|

|

|

|

|

|

TOTAL (rd. 01 la 05)

|

|

|

|

|

|

II.

IMOBILIZARI CORPORALE

|

|

|

|

|

|

1. Terenuri si constructii

|

|

|

|

|

|

2.

Instalatii tehnice si masini (ct.213-2813-2913)

|

|

|

|

|

|

3. Alte

instalatii, utilaje si mobilier (ct.214-2814-2914)

|

|

|

|

|

|

4. Avansuri

si imobilizari corporale in curs

|

|

|

|

|

|

TOTAL: (rd. 07 la 10)

|

|

|

|

|

|

III.

IMOBILIZARI FINANCIARE

|

|

|

|

|

|

1. Titluri de

participare det la soc din cadrul grupului

|

|

|

|

|

|

2. Creante asupra

societatilor din cadrul grupului

|

|

|

|

|

|

3. Titluri sub

forma de interese de participare

|

|

|

|

|

|

4. Creante din interese de participare

|

|

|

|

|

|

5. Titluri detinute ca imobilizari

|

|

|

|

|

|

6. Alte creante

(ct.2673+2674+2678+2679-2966-2969)

|

|

|

|

|

|

7. Actiuni proprii (ct.2677-2968)

|

|

|

|

|

|

TOTAL: (rd.

12 la 18)

|

|

|

|

|

|

ACTIVE IMOBILIZATE-TOTAL (rd. 06+11+19)

|

|

|

|

|

|

B.

ACTIVE CIRCULANTE

|

|

|

|

|

|

I.

STOCURI

|

|

|

|

|

|

1. Materii prime si materiale

consumabile

|

|

|

|

|

|

2.

Productia in curs de executie

|

|

|

|

|

|

3. Produse finite si marfuri

|

|

|

|

|

|

4. Avansuri

pentru cumparari de stocuri (ct.4091)

|

|

|

|

|

|

TOTAL: (rd. 21 la 24)

|

|

|

|

|

|

II.

CREANTE

|

|

|

|

|

|

1. Creante comerciale

|

|

|

|

|

|

2. Sume de

incasat de la societati din cadrul grupului

|

|

|

|

|

|

3. Sume de

incasat din interese de participare

|

|

|

|

|

|

4. Alte creante

|

|

|

|

|

|

5. Creante privind capitalul subscris

si nevarsat

|

|

|

|

|

|

TOTAL: (rd. 26 la 30)

|

|

|

|

|

|

III.

INVESTITII FINANCIARE PE TERMEN SCURT

|

|

|

|

|

|

1. Titluri de

participare det la soc din cadrul grupului

|

|

|

|

|

|

2. Actiuni proprii (ct.502-592)

|

|

|

|

|

|

3. Alte investitii financiare pe termen

scurt

|

|

|

|

|

|

TOTAL: (rd. 32 la 34)

|

|

|

|

|

|

IV. CASA SI CONTURI LA BANCI

|

|

|

|

|

|

ACTIVE CIRCULANTE - TOTAL (rd.

25+31+35+36)

|

|

|

|

|

|

C. CHELTUIELI IN AVANS (ct.471)

|

|

|

|

|

|

D. DATORII PE TR SCURT

|

|

|

|

|

|

1. Imprumuturi din emisiune de obligatiuni

|

|

|

|

|

|

2. Sume datorate institutiilor de

credit

|

|

|

|

|

|

3. Avansuri incasate in contul comenzilor

(ct.419)

|

|

|

|

|

|

4. Datorii comerciale (ct.401+404+408)

|

|

|

|

|

|

5. Efecte de

comert de platit (ct.403+405)

|

|

|

|

|

|

6. Sume datorate societatilor in

cadrul grupului

|

|

|

|

|

|

7. Sume

datorate priv interesele de participare

|

|

|

|

|

|

8. Alte datorii

|

|

|

|

|

|

TOTAL: (rd. 39 la 46)

|

|

|

|

|

|

E. ACTIVE CIRCULANTE NETE

(rd. 37+38-47-62)

|

|

|

|

|

|

F. TOTAL ACTIVE MINUS DATORII CURENTE (rd. 20+48)

|

|

|

|

|

|

G. DATORII MAI MARI DE UN AN

|

|

|

|

|

|

1. Imprumuturi

din emisiuni de obligatiuni

|

|

|

|

|

|

2. Sume datorate institutiilor de

credit

|

|

|

|

|

|

3. Avansuri incasate in contul comenzii

(ct.419)

|

|

|

|

|

|

4. Datorii comerciale (ct.401+404+408)

|

|

|

|

|

|

5. Efecte de

comert de platit (ct.403+405)

|

|

|

|

|

|

6. Sume datorate societatilor din

cadrul grupului

|

|

|

|

|

|

7. Sume datorate privind interesele de

participare

|

|

|

|

|

|

8. Alte datorii

pentru asigurarile sociale

|

|

|

|

|

|

TOTAL: (rd. 50 la 57)

|

|

|

|

|

|

H. PROVIZIOANE PENTRU RISCURI SI CHELTUIELI

|

|

|

|

|

|

1. Provizioane pentru pensii

si alte obligatii similare

|

|

|

|

|

|

2. Alte provizioane (ct.151)

|

|

|

|

|

|

TOTAL PROVIZIOANE: (rd.

59+60)

|

|

|

|

|

|

I. VENITURI IN AVANS (rd.63 + rd. 64)

|

|

|

|

|

|

Subventii

pentru investitii (ct. 131)

|

|

|

|

|

|

Venituri

inregistrate in avans (ct. 472)

|

|

|

|

|

|

J.

CAPITAL SI REZERVE

|

|

|

|

|

|

I. CAPITAL (rd. 66 la 68)

din care:

|

|

|

|

|

|

- capital subscris nevarsat (ct.1011)

|

|

|

|

|

|

- capital subscris varsat (ct.1012)

|

|

|

|

|

|

- patrimoniul regiei (ct.1015)

|

|

|

|

|

|

II.

PRIME DE CAPITAL

|

|

|

|

|

|

III.

REZERVE DIN REEVALUARE

|

|

|

|

|

|

sold C

|

|

|

|

|

|

sold D

|

|

|

|

|

|

IV. REZERVE (ct.106) (rd.73 la 76)

|

|

|

|

|

|

1. Rezerve legale (ct.1061)

|

|

|

|

|

|

2. Rezerve

pentru actiuni proprii (ct.1062)

|

|

|

|

|

|

3. Rezerve statutare sau contractuale

(ct.1063)

|

|

|

|

|

|

4. Alte rezerve (ct.1068+/-107)

|

|

|

|

|

|

V.

REZULTATUL REPORTAT (ct.117)

|

|

|

|

|

|

sold C

|

|

|

|

|

|

sold D

|

|

|

|

|

|

VI.

REZULTATUL EXERCITIULUI (ct.121)

|

|

|

|

|

|

sold C

|

|

|

|

|

|

sold D

|

|

|

|

|

|

Repartizarea

profitului (ct.129)

|

|

|

|

|

|

TOTAL

CAPITALURI PROPRII

|

|

|

|

|

|

(ct.65+69+71-71+72+77-78+79-80-81)

|

|

|

|

|

|

Patrimoniul

public (ct.1016)

|

|

|

|

|

|

TOTAL CAPITALURI (rd.

82+83)

|

|

|

|

|

Bilant financiar

|

ELEMENTE DE ACTIV

|

Anul 1

|

Anul 2

|

Anul 3

|

|

ACTIVE

IMOBILIZATE

|

|

|

|

|

Imobilizari

necorporale

|

|

|

|

|

1. Concesiuni

,brevete si alte imobilizari necorporale.

|

|

|

|

|

2. Fondul

comercial

|

|

|

|

|

3. Avansuri si imobilizari necorporale

in curs

|

|

|

|

|

Imobilizari

corporale

|

|

|

|

|

1. Terenuri

si constructii

|

|

|

|

|

2. Instalatii

tehnice si masini

|

|

|

|

|

3. Alte instalatii, utilaje si

mobilier

|

|

|

|

|

4.

Imobilizari corporale in curs

|

|

|

|

|

Imobilizari

financiare

|

|

|

|

|

1. Titluri de participare det la soc

din cadrul grupului

|

|

|

|

|

2. Creante

asupra societatilor din cadrul grupului

|

|

|

|

|

3. Titluri sub forma de interese de

participare

|

|

|

|

|

4. Creante

din interese de participare

|

|

|

|

|

5. Titluri

detinute ca imobilizari

|

|

|

|

|

6. Alte

creante

|

|

|

|

|

7. Actiuni

proprii

|

|

|

|

|

8. Creante mai mari de un an

|

|

|

|

|

ACTIVE

CIRCULANTE

|

|

|

|

|

Stocuri

|

|

|

|

|

1. Materii prime

si materiale consumabile

|

|

|

|

|

2. Productia in curs de executie

|

|

|

|

|

3. Produse finite

si marfuri

|

|

|

|

|

Creante

|

|

|

|

|

1. Creante

comerciale

|

|

|

|

|

2. Sume de incasat de la societati

din cadrul grupului

|

|

|

|

|

3. Sume de incasat din interese de

participare

|

|

|

|

|

4. Alte

creante

|

|

|

|

|

5. Creante

privind capitalul subscris si nevarsat

|

|

|

|

|

6. Imobilizari financiare mai mici de

un an

|

|

|

|

|

Disponibilitati

|

|

|

|

|

1. Investitii

financiare pe termen scurt

|

|

|

|

|

2. Casa si conturi la banci

|

|

|

|

|

ACTIVE

TOTALE

|

|

|

|

|

|

|

|

|

Fond de

rulment

|

|

|

|

|

Necesar de fond de rulment

|

|

|

|

|

Trezoreria

neta

|

|

|

|

|

|

|

|

|

|

|

|

|

ELEMENTE DE PASIV

|

Anul 1

|

Anul 2

|

Anul 3

|

|

CAPITAL

PERMANENT

|

|

|

|

|

Capital

propriu

|

|

|

|

|

1. Capital social

|

|

|

|

|

2. Prime de

capital

|

|

|

|

|

3. Rezerve din

reevaluare

|

|

|

|

|

4. Rezerve

|

|

|

|

|

5. Rezultatul

reportat

|

|

|

|

|

6. Rezultatul

exercitiului

|

|

|

|

|

7. Repartizarea

profitului (se scade)

|

|

|

|

|

8. Provizioane

nejustificate

|

|

|

|

|

9. Venituri in

avans

|

|

|

|

|

10. Active fictive

(se scad)

|

|

|

|

|

Datorii

pe termen mediu si lung

|

|

|

|

|

1. Imprumuturi din emisiuni de

obligatiuni

|

|

|

|

|

2. Sume datorate

institutiilor de credit

|

|

|

|

|

3. Avansuri

incasate in contul comenzii

|

|

|

|

|

4. Datorii

comerciale

|

|

|

|

|

5. Efecte de comert de platit

|

|

|

|

|

6. Sume datorate

societatilor din cadrul grupului

|

|

|

|

|

7. Sume datorate

privind interesele de participare

|

|

|

|

|

8. Alte datorii pentru asigurarile

sociale

|

|

|

|

|

9. Provizioane mai mari de un an

|

|

|

|

|

DATORII

PE TERMEN SCURT

|

|

|

|

|

Datorii de exploatare pe tr scurt

|

|

|

|

|

1. Avansuri

incasate in contul comenzilor

|

|

|

|

|

2. Datorii

comerciale

|

|

|

|

|

3. Efecte de comert de platit

|

|

|

|

|

4. Sume datorate

societatilor in cadrul grupului

|

|

|

|

|

5. Sume datorate priv interesele de

participare

|

|

|

|

|

6. Alte datorii

|

|

|

|

|

7. Provizioane mai mici de un an

|

|

|

|

|

Datorii

financiare curente

|

|

|

|

|

1. Imprumuturi din emisiune de

obligatiuni

|

|

|

|

|

2. Sume datorate

institutiilor de credit

|

|

|

|

|

CAPITAL

TOTAL

|

|

|

|

Cont de profit si pierdere

|

Nr. rd.

|

Anul 2004

|

Anul 2005

|

Anul 2006

|

|

1. CA neta (rd. 02 la

04)

|

|

|

|

|

|

Productia vanduta

(ct.701+702+703+704+705+706+708)

|

|

|

|

|

|

Venituri

din vanzarea marfurilor (ct.707)

|

|

|

|

|

|

Venituri din subventii de exploatare aferente CA

nete

|

|

|

|

|

|

2.

Variatia stocurilor

|

|

|

|

|

|

sold C

|

|

|

|

|

|

sold D

|

|

|

|

|

|

3.

Productia imobilizata (ct.721+722)

|

|

|

|

|

|

4. Alte venituri din exploatare (ct.758+7417)

|

|

|

|

|

|

VENITURI DIN EXPLOATARE

(rd. 01+05-06+07+08)

|

|

|

|

|

|

5.a)

Cheltuieli cu materiile prime si materiale consumabile

|

|

|

|

|

|

Alte

cheltuieli materiale (ct.603+604+606+608)

|

|

|

|

|

|

b) Alte cheltuieli din afara (cu energie si

apa)

|

|

|

|

|

|

Cheltuieli

privind marfurile (ct.607)

|

|

|

|

|

|

6. Cheltuieli cu personalul

(rd. 15+16)

|

|

|

|

|

|

a)

Salarii (ct.641-7414)

|

|

|

|

|

|

b) Cheltuieli cu asigurarile si

protectia sociala

|

|

|

|

|

|

7.a) Ajustarea valorii

imob. corp. si necorp (rd. 18-19)

|

|

|

|

|

|

a.1) Cheltuieli (ct.6811+6813)

|

|

|

|

|

|

a.2) Venituri (ct.7813+7815)

|

|

|

|

|

|

7.b) Ajustarea valorii

activelor circulante (rd. 21-22)

|

|

|

|

|

|

b.1) Cheltuieli (ct.654+6814)

|

|

|

|

|

|

b.2) Venituri (ct.754+7814)

|

|

|

|

|

|

8. Alte cheltuieli de exploatare (rd. 24 la 26)

|

|

|

|

|

|

8.1.

Cheltuieli privind prestatiile externe

|

|

|

|

|

|

8.2. Ch. cu alte

impozite, taxe si varsaminte asimilate

|

|

|

|

|

|

8.3. Cheltuieli cu despagubiri, donatii

si active cedate

|

|

|

|

|

|

Ajustari priv. proviz. pentru riscuri si cheltuieli (rd.28-29)

|

|

|

|

|

|

Cheltuieli

(ct.6812)

|

|

|

|

|

|

Venituri

(ct.7812)

|

|

|

|

|

|

CHELT. DE EXPLOATARE (rd. 10 la 14+17+20+23+27)

|

|

|

|

|

|

REZULTATUL

DIN EXPLOATARE:

|

|

|

|

|

|

- Profit (rd. 09-30)

|

|

|

|

|

|

- Pierdere (rd. 30-09)

|

|

|

|

|

|

9. Venituri din interese de participare

|

|

|

|

|

|

- din care, in cadrul grupului

|

|

|

|

|

|

10. Ven. din alte invest. financ. ce fac parte din

activ. Imob.

|

|

|

|

|

|

- din care, in cadrul grupului

|

|

|

|

|

|

11.

Venituri din dobanzi (ct.766)

|

|

|

|

|

|

- din care, in cadrul grupului

|

|

|

|

|

|

Alte

venituri financiare

|

|

|

|

|

|

VENITURI FINANCIARE - TOTAL

(rd. 33+35+37+39)

|

|

|

|

|

|

12. Ajust valorii imob fin det ca active

circulante (rd. 42-43)

|

|

|

|

|

|

Cheltuieli

(ct.686)

|

|

|

|

|

|

Venituri

(ct.786)

|

|

|

|

|

|

13.

Cheltuieli privind dobanzile (ct.666-7418)

|

|

|

|

|

|

- din care, in cadrul grupului

|

|

|

|

|

|

Alte

cheltuieli financiare (ct.663+664+665+667+668+688)

|

|

|

|

|

|

CHELTUIELI FINANCIARE -

TOTAL (rd. 41+44+46)

|

|

|

|

|

|

REZULTATUL

FINANCIAR

|

|

|

|

|

|

- Profit (rd. 40-47)

|

|

|

|

|

|

- Pierdere (rd. 47-40)

|

|

|

|

|

|

14.

REZULTATUL CURENT

|

|

|

|

|

|

- Profit (rd. 31+48)

|

|

|

|

|

|

- Pierdere (rd. 32+49)

|

|

|

|

|

|

15.

Venituri extraordinare (ct.771)

|

|

|

|

|

|

16.

Cheltuieli extraordinare (ct.671)

|

|

|

|

|

|

17.

REZULTATUL EXTRAORDINAR

|

|

|

|

|

|

- Profit (rd. 52-53)

|

|

|